|

Теракт как лекарство для экономики.

После начала кризиса в 2000 году в США и мире произошло много интереснейших событий. Это и «террористическая» атака 11 сентября, и падение доллара, и войны в Афганистане, Югославии, Ираке. Все эти события серьёзным образом повлияли на течение кризиса, начавшегося в 2000 году. Причём, как это ни странно, весьма положительно! Достаточно посмотреть на график изменений ВВП США (GDP) и корпоративных прибылей (Profits) на данном графике. Прибыли и ВВП падали с начала 2000 года до осени 2001 характеризуя начало кризиса. А вот как только прогремела атака «террористов» 11 сентября, прибыли и ВВП вдруг резко пошли вверх. Совпадение? Вряд ли.

Чтобы понять связь событий, надо проследить реакцию администрации США, реакцию американских инвесторов и всего населения в ответ на «вызов террористов», которые повлияли на экономику. Понятно, что Буш начал практически настоящую войну – армия начала бомбить Афганистан с талибами и «террористами», а промышленность соответсвенно начала клепать для неё бомбы. Поскольку война затевалась нешуточная, то и бомб должно было хватить на долгие годы бомбёжек. В итоге государственных заказов военная промышленность получила десятки миллиардов «незапланированных» доходов. Повлияло это на корпоративные прибыли? Очевидно. Чтобы понять связь событий, надо проследить реакцию администрации США, реакцию американских инвесторов и всего населения в ответ на «вызов террористов», которые повлияли на экономику. Понятно, что Буш начал практически настоящую войну – армия начала бомбить Афганистан с талибами и «террористами», а промышленность соответсвенно начала клепать для неё бомбы. Поскольку война затевалась нешуточная, то и бомб должно было хватить на долгие годы бомбёжек. В итоге государственных заказов военная промышленность получила десятки миллиардов «незапланированных» доходов. Повлияло это на корпоративные прибыли? Очевидно.

Потраченные деньги частично превратились в прибыли корпораций, а частично попали в виде зарплаты рабочим, повысив спрос на внутреннем рынке (а недостаточный спрос и есть основная проблема при кризисе). Военные расходы всегда благоприятно действует на капиталистическую экономику, производя эффект спускания пара из перегретого котла производства. Избыточные производительные силы получают наконец своё применение при отсутствии поступления товаров на рынок. Только чрезмерно сильное "выпускание пара" вызывает инфляцию - экономика военного времени ориентирована на выпуск вооружений приводя к дефициту товаров потребления при наличии у населения избытка денежной массы. До этого в США не дошло. Бомб наклепали ровно столько, чтобы уравновесить количество денег и товаров.

Теперь проанализируем эффект воздействия «атаки» на инвесторов и на биржу в целом. Понятно, что гибель Всемирного Торгового центра сначала просто остановила торги на бирже. Биржевые спекулянты, которые были в панике от падения акций в начале года, вдруг поняли, что есть в мире и вещи поважнее поведения биржевых курсов. Это их отвлекло от психоза биржи при общем падении индексов.

Но есть тут и ещё один эффект, который редко упоминается. Современные биржевики используют в своих расчётах компьютерные программы на основе нейросетевых алгоритмов . Например нейросетевой пакет Brain Maker американской фирмы California Scientific Software. Принцип работы таких пакетов основан на анализе финансовой и экономической информации и распозновании знакомых ситуаций. Рынок акций в похожих ситуациях ведёт себя примерно одинаково. Соответственно возможно предсказать его поведение на основе некой предистории. Для этого достаточно «обучить» нейросетевую программу используя уже известную финансовую историю биржи. Естественно, что практически все возможные компьютерные программы предсказывали падение рынка и далее 2001 года и советовали своим хозяевам избавляться от всех акций как можно скорее. Но «теракт» уничтожил предисторию! Он не вписался в знакомые ситуации компьютерных аналитических программ и, соответственно, сделал невозможным компьютерный анализ биржевой ситуации. Поскольку биржевики лишились привычного инструмента анализа и прогноза, то естественным поведением их стало выжидание. Что само по себе остановило развитие ситуации с падением индексов. Дальнейшее использование компьютерного анализа приводило к выводу, что падение уже достигло своего «естественного дна» и остановилось. Дальше должен был идти только рост. И он действительно начался, подкреплённый данными о корпоративных прибылях и уменьшении безработицы (за счёт мобилизации резервистов в армию). Краткосрочный рост курса акций может так же произойти в результате крупных кредитов финансовым компаниям, подконтрольным правительству США. Эти кредиты пошли бы на инвестиции, то есть на скупку акций на бирже, повысив их курсы. Думаю, что это тоже имело место.

Отмена «сильного» доллара.

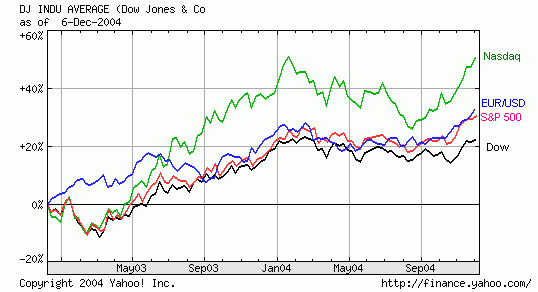

Эффект «теракта» явно сказался положительно на экономике США. Это сказалось как на прибылях корпораций, так и на биржевых индексах. И хотя индексы весной 2002 года продолжили своё падение, это происходило уже не так катастрофично и «кризисоподобно», как в 2001 году. А с марта 2003 года начался даже рост. Однако этот рост сопровождался падением курса доллара на валютных рынках. В связи с этим интересно посмотреть на поведение индексов после 2002 года совместно с курсом евро/доллар. Он приведён синим цветом на втором графике.  Как должен себя вести этот курс в соответствии с колебаниями биржевых индексов? Вообще-то в противофазе. Если индексы падают, значит, инвестиции в экономику страны невыгодны и иностранный капитал в неё не вкладывается. А, значит, и нет покупки долларов – курс доллара ДОЛЖЕН падать вместе с индексами, а курс евро соответственно расти. Так оно и было до определённого момента, а именно до весны 2003 года. Но вот с лета 2003 года ситуация изменилась на противоположную! Курс евро практически СИНХРОНИЗИРОВАЛСЯ с биржевыми индексами. Как можно обьяснить такое противоестественное поведение? Возможны два объяснения. Первое связано с положительным влиянием падения курса доллара на экономику США. За счёт чего? За счёт снижения импорта и повышения экспорта, к чему всегда ведёт снижение курса национальной валюты. То есть тут опять экономика растёт за счёт повышения внутреннего эффективного спроса на рынке США. Излишек товаров рассосался из-за снижения импорта и увеличения экспорта. Но этот эффект имеет временной лаг, импорт и экспорт не меняются еженедельно в зависимости от текущего курса валют. Да и влияние на спрос и всю экономику в целом происходит только спустя некоторое заметное время. Как должен себя вести этот курс в соответствии с колебаниями биржевых индексов? Вообще-то в противофазе. Если индексы падают, значит, инвестиции в экономику страны невыгодны и иностранный капитал в неё не вкладывается. А, значит, и нет покупки долларов – курс доллара ДОЛЖЕН падать вместе с индексами, а курс евро соответственно расти. Так оно и было до определённого момента, а именно до весны 2003 года. Но вот с лета 2003 года ситуация изменилась на противоположную! Курс евро практически СИНХРОНИЗИРОВАЛСЯ с биржевыми индексами. Как можно обьяснить такое противоестественное поведение? Возможны два объяснения. Первое связано с положительным влиянием падения курса доллара на экономику США. За счёт чего? За счёт снижения импорта и повышения экспорта, к чему всегда ведёт снижение курса национальной валюты. То есть тут опять экономика растёт за счёт повышения внутреннего эффективного спроса на рынке США. Излишек товаров рассосался из-за снижения импорта и увеличения экспорта. Но этот эффект имеет временной лаг, импорт и экспорт не меняются еженедельно в зависимости от текущего курса валют. Да и влияние на спрос и всю экономику в целом происходит только спустя некоторое заметное время.

График же отражает практически полное временное совпадение.

Поэтому тут более правдоподобно второе объяснение – котировки акций идут уже в евро, а в статистике их ещё показывают в долларах. Иного объяснения данному факту просто быть не может! Финансовый мир США перешёл на евро, новую мировую валюту, но пока скрывает данный факт. Да и не могло иного произойти, ведь падение стоимости доллара на международной валютной бирже просто очевидно.

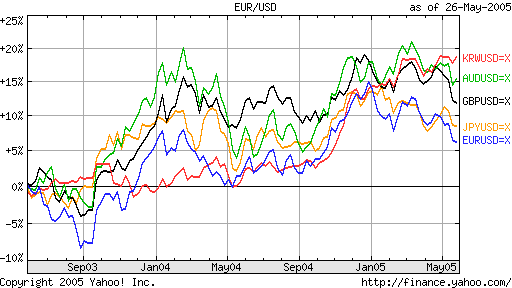

Взгляните на на графики курсов основных валют - евро (EURUSD), йены(JPYUSD), английского фунта (GBPUSD), австралийского доллара (AUDUSD) и южно-корейской воны (KRWUSD) за последние 2 года. Доллар с сентября 2003 года потерял до 25% от своей стоимости по отношению ко всем валютам. Могли ли крупные держатели акций, транснациональные корпорации оценивать свой капитал с помощью доллара, который так обесценился? Их состояние должно было бы соответственно уменьшиться почти на четверть. Конечно нет. Они учли девальвацию доллара и начали оценивать свой капитал уже в евро. Таким образом доллар потерял свой вес не только относительно основных валют мира, но и относительно ценных бумаг внутри США. Как это соотнести с биржевыми курсами? Вместо 20% роста они должны показать 5% падение, но в долларовой статистике этого никто не заметит!

Грубо говоря, если пересчитать индексы в евро, вы увидите непрерывное падение индексов, которое продолжается с 2000 года. Следовательно, идёт развитие кризиса, но этот факт незаметен общественности. На 5% упали не только индексы, упал и ВВП и все остальные показатели экономики США. Зато американские долги уменьшились. Такой эффект тоже есть. И справедливости ради надо добавить, что последние полгода доллар растёт. А с мая 2005 начался и рост индексов. Слабый, но реальный. Финансовый мир опять перешёл в расчётах на доллар, поверив в его стабильность, а поведение индексов стало естественным образом в противофазе с курсом евро.

Биржевые индексы отражают состояние экономики США. Но они же определяют и её будущее, поскольку будущее – это поведение инвесторов. Как выяснилось, индексами можно манипулировать, это уже не объективный показатель. Для этого достаточно хотя бы поменять курс доллара.

Продолжение в следующей части статьи.

Первая часть. Вторая часть. Третья часть.

Четвёртая часть.

Послесловие.

|